Một mô hình giá như vai đầu vai, tam giác, cái nêm,.. Thường khá dễ để nhận biết vì hình dáng của chúng rất đặc trưng. Tuy nhiên vẫn có không ít mô hình giá nâng cao khác rất khó để xác định. Tiêu biểu phải kể đến mô hình Harmonic. Vậy bạn đã biết mô hình giá Harmonic? Nếu chưa, xin hãy theo phần tổng hợp kiến thức phân tích kỹ thuật sau đây.

Mô hình giá Harmonic là gì?

Harmonic là một trong số những mô hình giá ra đời khá sớm. Theo đó, nó được đề xuất và phát triển từ năm 1932 bởi Harold M. Gartley. Đến năm 1935, Gartley bắt đầu công bố rộng rãi mô hình do ông phát triển thông qua ấn bản Profits in The Stock Markets. Kể từ đó, mô hình giá đặc biệt này đã trở nên quen thuộc với giới đầu tư phân tích toàn cầu, đặc biệt là với những người theo trường phái price action nâng cao.

Mô hình Harmonic ban đầu của Gartley gồm tập hợp 5 điểm cơ bản. Mà khi nối chúng lại với nhau, ta được một hình tứ giác không cân xứng, chúng gần tương tự như 2 ngọn núi xếp liền nhau đối với mô hình tăng giá. Còn với mô hình giảm giá, ngọn núi lại bị đảo ngược xuống dưới.

Một mô hình giá Harmonic hoàn chỉnh phải đáp ứng một vài điều kiện nhất định. Chẳng hạn như:

- Đối với mô hình Harmonic tăng giá: Đỉnh thứ 2 phải đỉnh thứ nhất, đáy thứ 3 phải thấp hơn đáy thứ 2.

- Đối với mô hình Harmonic giảm giá: Đáy thứ 2 phải cao hơn đáy thứ nhất, đáy thứ nhất và đỉnh thứ 3 phải thấp hơn đỉnh đầu tiên.

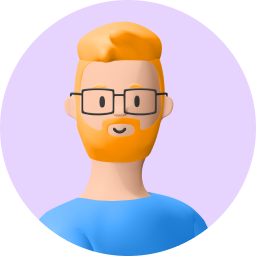

Ban đầu, mô hình giá Harmonic chủ yếu sử dụng trên thị trường giao dịch chứng khoán. Sau này, người ta bắt áp dụng sang cả thị trường giao dịch ngoại hối và tiền mã hóa. Các mô hình Harmonic nguyên thủy thường chỉ cấu thành từ 5 điểm cơ bản. Tuy nhiên sau đó, nhiều nhà phân tích lại bổ sung thêm những con số, chúng khiến mô hình trở nên phức tạp hơn.

Theo đó, Larry Pesavento chính là người đã thực hiện cải tiến mô hình Harmonic thông qua việc bổ sung tỷ lệ Fibonacci. Đồng thời, ông cũng xây dựng quy tắc giao dịch mới. Dựa vào quy tắc do Pesavento phát triển, nhà phân tích có thể dễ dàng nhận diện mô hình cùng với tỷ lệ Fibonacci hơn.

Sau Pesavento, Scott M. Carney và Bryce Gilmore lại là người tiếp tục hoàn thiện mô hình Harmonic. Không chỉ bổ sung tỷ lệ Fibonacci, hai ông còn nghiên cứu hệ thống quy tắc mới, tích hợp quản lý rủi ro.

Việc kết hợp Fibonacci khiến mô hình Harmonic có thêm nhiều biến thể. Cụ thể như:

- Mô hình con cua

- Mô hình cá mập

- Mô hình con dơi

- Mô hình con bướm

Đó là những mô hình biến thể với hình dáng tương tự một số loài động vật. Chúng xuất hiện tương đối thường xuyên trong biểu đồ theo dõi giá.

Tỷ lệ Fibonacci ứng dụng trong mô hình Harmonic

Trong phân tích, giao dịch cơ bản, người ta vẫn hay dùng đến tỷ lệ Fibonacci. Chúng hỗ trợ nhà phân tích xác định các điểm thu hẹp hoặc mở rộng của một xu hướng. Đây là cơ sở quan trọng để trader quyết định điểm đặt lệnh cắt lỗ, chốt lời lý tưởng nhất.

Đối với mô hình giá Harmonic, các nhà phân tích đã bổ sung số tỷ lệ Fibonacci. Nhằm cải thiện, bổ sung nhiều biến thể mô hình, cung cấp cho trader cái nhìn tổng quan và chuẩn xác hơn.

6 Mô hình Harmonic quan trọng trong giao dịch Forex

Harmonic có khá nhiều biến thể. Tuy nhiên trong thời lượng bài viết hôm nay, chúng tôi sẽ giới thiệu 6 mô hình biến thể thường gặp nhất. Chúng đều xuất phát từ mô hình Harmonic nguyên thủy nhưng hình dáng nhận diện lại hơi khác biệt.

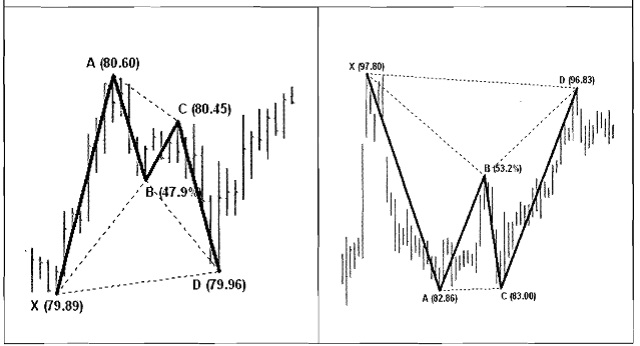

Mô hình Gartley

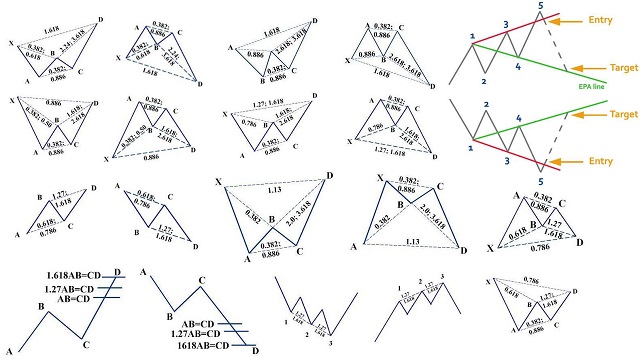

Gartley không khác là mấy so với mô hình Harmonic nguyên thủy nhưng lại được cho thêm một số tỷ lệ Fibonacci. Ví dụ với mô hình Harmonic tăng giá, bạn dễ dàng nhận thấy một số đặc điểm như:

- Giá dịch chuyển tăng lên và dừng lại ở đỉnh A thứ nhất. Sau đó, giá lại điều chỉnh giảm về đáy B, mức thoái lui này có tỷ lệ Fibonacci tương ứng 0.618.

- Giá tiếp tục dịch vụ tăng lên đỉnh C với mức thoái lui 0.382 – 0.886 của đường xu hướng AB.

- Giá điều chỉnh giảm dần về đáy D với mức mở rộng từ 1.27 – 1.618 thuộc đoạn AB.

Lúc điểm D xuất hiện cũng chính là thời điểm giá cả thị trường dịch chuyển đi lên. Đây cũng là lúc thích hợp để bạn đặt lệnh mua vào Buy.

Còn với mô hình Gartley giảm giá, khi điểm D có thể hiện lại chính là lúc thị trường dịch chuyển đi xuống. Tại thời điểm này, bạn nên đặt lệnh bán ra để bảo toàn vốn.

Trong mô hình giá biến thể Gartley, bạn cần đặc biệt chú ý đến đoạn đầu tiên của xu hướng. Chiều hướng của đoạn thẳng này sẽ quyết định đến xu hướng chung vườn trường của thị trường. Ví đoạn thẳng đầu tiên trong mô hình hướng lên trên có khả năng cao, xu hướng tăng sẽ thắng thế, và ngược lại.

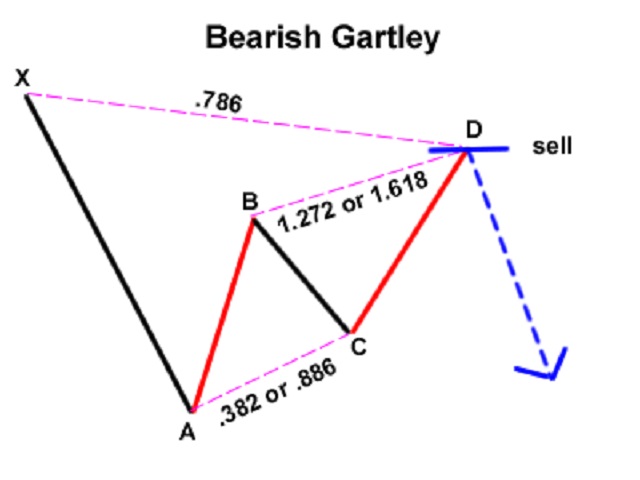

Mô hình AB = CD

Mô hình AB = CD kết cấu đơn giản nhất so với các mô hình Harmonic còn lại. Đó đó, trader thường không mất nhiều thời gian để nhận diện.

Đây là mô hình cung cấp tín hiệu đảo chiều của một xu hướng, có thể là từ giảm tăng hoặc ngược lại. Đối với một mô hình AB = CD tăng giá, nhà phân tích sẽ được cung cấp khá nhiều thông tin hữu ích.

- Trong mô hình tăng giá, thị trường ban đầu thường điều chỉnh giảm từ đỉnh A xuống đáy B.

- Tiếp theo, giá lại điều chỉnh tăng lên đỉnh C mức thoái lui có tỉ lệ 0.618 – 0.786, tương ứng với đoạn thẳng xu hướng AB.

- Giá lại giảm xuống đáy D, tương ứng với tỷ lệ Fibonacci mở rộng 1.27 – 1.618 thuộc đoạn xu hướng giảm AB.

- Trong mô hình AB = CD tăng, độ dài đoạn thẳng AB luôn bằng CD.

Lúc mô hình hoàn tất tại điểm D cũng chính lúc thị trường chính thức bước vào một xu hướng tăng giá. Khi đó, trader đặt lệnh mua vào.

Tương tự đối với mô hình AB = CD giảm giá, nếu điểm D đã được tạo thành có cái thị trường đã chuyển hướng từ tăng sang giảm. Giải pháp lý tưởng cho nhà đầu tư lúc này là nên đặt lệnh bán ra.

Nói chung khi mô hình AB = CD có hiệu lực, thị trường sẽ đảo chiều từ giảm sang tăng hoặc ngược lại.

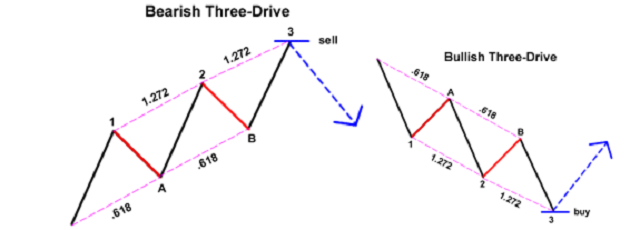

Mô hình 3 sóng

Mô hình này tương đối giống với mô hình AB = CD. Thế nhưng nó lại có 3 sóng xu hướng, bao gồm một sóng chính và 2 sóng phụ (sóng điều chỉnh). Cấu trúc mô hình 3 sóng rất giống với cấu trúc sóng trong lý thuyết Elliott. Nói cách khác, mô hình 3 sóng chính là nền tảng của sóng Elliott.

Trong mô hình 3 sóng giảm giá luôn có 3 sóng tăng và 2 sóng có nhiệm vụ điều chỉnh giảm. Cụ thể:

- Sóng A luôn dừng lại ở mức thoái lui 0.618 của sóng thứ nhất.

- Sóng thứ 2 trong mô hình lại dừng lại ở ngưỡng mở rộng 1.27 thuộc sóng thứ nhất.

- Sóng B sẽ dừng lại ở mức thoái lui 0.618 thuộc sóng thứ 2.

- Sóng thứ 3 dừng lại ở mức mở rộng 1.27 thuộc sóng thứ 2.

- Thời gian để sóng thứ 2 và sóng thứ 3 có hoàn tất phải bằng nhau. Tương tự, thời gian để hoàn thành sóng A và sóng B cũng bằng nhau.

Thị trường sẽ chỉ thực sự đảo chiều khi sóng thứ 3 hoàn thành. Cụ thể ở đây là hướng dịch chuyển từ tăng giảm. Còn đối với mô hình 3 sóng tăng, thị trường lại bắt đầu đảo chiều tăng.

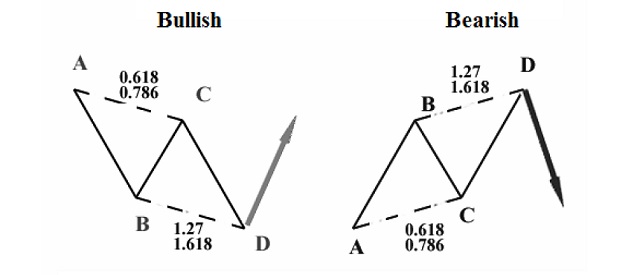

Mô hình con dơi

Thoạt nhìn, mô hình con rơi rất giống với mô hình giá Gartley. Tuy nhiên, tỷ lệ Fibonacci giữa hai mô hình lại khác nhau. Trong đó đoạn CD thử được điều chỉnh nhiều hơn so với đoạn AB. Sau đây chúng ta sẽ bắt đầu đi phân tích mô hình con rơi tăng.

- Khi giá tăng sẽ hình thành đoạn xu hướng AB.

- Giá được điều chỉnh giảm về đáy B tương ứng với mức thoái lui 0.382 – 0.5 nằm trong đoạn xu hướng tăng XA.

- Giá lại bật tăng hình thành định C với mức thoái lui trong khoảng từ 0.382 – 0.886 thuộc đoạn xu hướng giảm giá AB.

- Khi mô hình chính thức hình thành, giá thị trường sẽ điều chỉnh giảm về đỉnh D, tương ứng với mức mở rộng 1.618 – 2.618 thuộc đoạn thẳng AB.

Nếu điểm D đã chính thức được tạo thành, thị trường có xu hướng có thể chuyển đi lên. Lúc này, trader nên chớp thời cơ đặt lệnh mua vào.

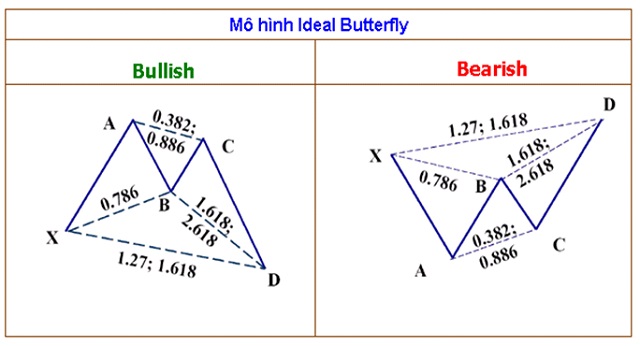

Mô hình cánh bướm

Mô hình này không khác với mô hình Gartley là bao. Điểm khác biệt rõ ràng nhất là điểm D thường thấp hơn điểm X xét trong mô hình tăng giá, và cao hơn điểm X đối với mô hình giảm giá.

Trong phần này, chúng ta sẽ xem xét chi tiết quá trình hình thành của mô hình com bướm tăng giá.

- Một đợt tăng giá đã tạo ra đoạn thẳng XA.

- Giá tiếp tục điểm giảm về đáy B với mức thoái lui 0.786 thuộc đoạn thẳng XA.

- Thị trường lại quay trở lại xu hướng tăng và tạo đỉnh C.

- Cuối cùng, giá điều chỉnh giảm về đáy D và sau đó lại bật tăng.

Điểm thi điểm thi chính thức được tạo ra hứa thị trường đã chuyển sang xu hướng tăng. Thời điểm này, trader nên chọn cách mua vào khi giá chưa tăng quá cao. Còn khi mô hình con bướm giảm hình thành, trader hãy đặt lệnh bán ra nhé.

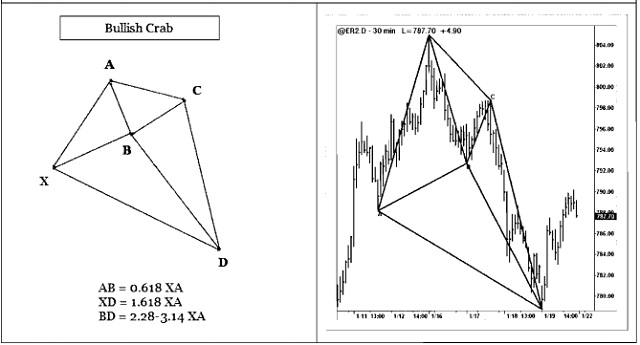

Mô hình con cua

Đây là mô hình sở hữu nhiều nét tương đồng với mô hình con bướm mà chúng ta vừa phân tích. Có điều đoạn AB lại ngắn hơn, trong khi đó đoạn CD lại dài hơn.

Xét trong mô hình con cua giảm giá, giai đoạn hình thành của một mô hình con cua có thể được mô tả như sau.

- Mô hình mở đầu bằng một đoạn XA tăng giá.9

- Ngày đầu đỏ giá lại điều chỉnh giảm về đáy B, tương ứng với mức thoái lui 0.382 – 0.618.

- Giá tiếp tục giảm xuống đỉnh C với mức thoái lui 0.382 – 0.886 thuộc đoạn AB.

- Mô hình hoàn thành là khi giá tăng tạo thành đỉnh D và sau đó lại quay đầu giảm giá.

Lúc tạo thành đỉnh D, thị trường đã đạt đỉnh nên sẽ quay đầu giảm giá nhanh. Đương nhiên khi thị trường xuất hiện tín hiệu giảm, trader cần đặt lệnh bán ra để bảo toàn lợi nhuận.

Chi tiết các bước giao dịch với mô hình Harmonic

Khi đã biết mô hình Harmonic là gì, tiếp theo mỗi trader nên tìm hiểu về các bước giao dịch với những dạng mô hình này. Vì thuộc dạng mô hình giá nâng cao nên không dễ để trader nhận biết. Tuy vậy nếu đã có một lượng kinh nghiệm nhất định cùng với chút nhạy bén, không quá khó để bạn giao dịch thành công với mô hình Harmonic.

Bước 1: Xác định mô hình

Trong bước đầu tiên này, bạn hãy chú ý quan sát hướng chuyển động giá trên mô hình. Phần lớn mô hình Harmonic đều sở hữu hình dáng đặc biệt, điều này cho phép trader có thể dễ dàng nhận diện. Chỉ khi biết chính xác đó là dạng mô hình Harmonic, bạn mới chuyển sang bước tính toán tỷ lệ Fibonacci.

Bước 2: Tính toán tỷ lệ Fibonacci

Trader hãy sử dụng công cụ Fibonacci Retracement hoặc Fibonacci Extension để xác định tỷ lệ. Đây chính xác là công việc tính toán tỷ lệ tại từ điểm đảo chiều xuất hiện trong mô hình.

Bước 3: Lựa chọn mở lệnh hoặc không giao dịch

Trong trường hợp tỷ lệ Fibonacci tính toán được đảm bảo tương thích với một trong các mô hình Harmonic, trader hãy lựa chọn vào lệnh ngay khi mô hình hoàn tất. Còn nếu muốn đảm bảo chắc chắn hơn, bạn hãy chờ thêm tín hiệu xác nhận.

Đánh giá ưu và nhược điểm của mô hình Harmonic

Mô hình Harmonic có tính chuẩn xác cao, hoạt động tốt trên nhiều Time Frame. Thế nhưng, tính phức tạp của hình ảnh mô hình lại làm khó khá nhiều trader.

Ưu điểm

- Có độ chuẩn xác cao: Các mô hình Harmonic đã bổ sung tỷ lệ Fibonacci, bước chuẩn hóa này giúp mô hình có tính chính xác hơn. Những tỷ lệ này đã loại bỏ yếu tố cảm tính cá nhân. Một khi chính thức xác nhận, hiệu suất thành công khi giao dịch với mô hình Harmonic là cực lớn.

- Hoạt động tốt trên nhiều Time Frame: Mô hình Harmonic có thể hoạt động tốt trên nhiều khung thời gian, đáp ứng tốt chiến lược giao dịch của trader.

- Có khả năng lặp lại cao: Hành động giá trên mỗi mô hình Harmonic sẽ hình thành nhiều đợt sóng. Gồm cả xu hướng chính và những đợt sóng điều chỉnh giá nhỏ hơn.

- Dễ dàng kết hợp công cụ chỉ báo kỹ thuật: Để tăng độ chính xác trong phân tích, trader nên sử dụng thêm một số công cụ, chỉ báo phân tích kỹ thuật khác.

Nhược điểm

- Phức tạp: Quá trình xác định các mô hình Harmonic rất phức tạp, trader không chỉ quan sát nhận diện mà còn phải tính toán cả tỷ lệ Fibonacci.

- Dễ khiến trader nhầm lẫn: Harmonic gồm nhiều mô hình biến thể. Vì thế trader rất dễ bị nhầm lẫn giữa các mô hình. Từ đó dẫn đến việc xác định xu hướng và đặt lệnh khó có thể chính xác.

Tổng kết

Muốn giao dịch thành công với mô hình Harmonic đòi hỏi trader phải phối hợp nhiều kỹ năng và công cụ hỗ trợ. Tuy nhiên nếu một khi xác định chính xác mô hình, tỷ lệ thành công khi giao dịch sẽ là cực lớn. Hy vọng với bài tổng hợp trên đây, bạn đã hiểu hơn về định nghĩa mô hình Harmonic là gì!

Hiện tại Beat Đầu Tư đã có nhóm đầu tư siêu vip trên telegram hoàn toàn miễn phí cho mọi người. Tham gia dưới đây nhé!