Thanh toán T/T hiện đang là một trong những phương thức thanh toán quốc tế phổ biến nhất hiện nay. Khi thị trường nhu cầu giao dịch mua bán quốc tế cao thì vấn đề hỗ trợ thanh toán an toàn, nhanh chóng luôn được các cá nhân, đơn vị quan tâm. Để giúp mọi người hiểu rõ hơn về phương thức thanh toán TT trả sau là gì thì bài viết này sẽ nêu rõ.

Thanh toán T/T hiện đang là một trong những phương thức thanh toán quốc tế phổ biến nhất hiện nay. Khi thị trường nhu cầu giao dịch mua bán quốc tế cao thì vấn đề hỗ trợ thanh toán an toàn, nhanh chóng luôn được các cá nhân, đơn vị quan tâm. Để giúp mọi người hiểu rõ hơn về phương thức thanh toán TT trả sau là gì thì bài viết này sẽ nêu rõ.

Thanh toán T/T là gì?

Nhiều người thắc mắc về khái niệm T/T payment là gì? Phương thức thanh toán T/T trả sau là cách thức mà các cá nhân, đơn vị thanh toán tiền hàng, theo đó ngân hàng sẽ thực hiện chuyển tiền theo yêu cầu cho người nhận qua cách thức điện Swift/telex theo chỉ dẫn của người gửi.

Người mua hàng sẽ thực hiện chuyển tiền cho người bán sau khi nhận được hàng hóa. Số tiền được chuyển an toàn từ ngân hàng bên mua sang ngân hàng bên bán qua điện chuyển tiền.

Vậy theo khái niệm ở trên sẽ có 4 bên tham gia phương pháp chuyển tiền này:

- Người mua hàng (nhập khẩu) – người chuyển tiền (Remitter)

- Người bán hàng (xuất khẩu) – người thụ hưởng (Beneficiary)

- Ngân hàng của bên nhập khẩu – Ngân hàng chuyển tiền (Remitting Bank)

- Ngân hàng của bên xuất khẩu – ngân hàng đại lý (Corresponding Bank)

Có thể bạn quan tâm: So sánh tiền gửi thanh toán và tiền gửi tiết kiệm

Đặc điểm phương thức chuyển tiền T/T

Với phương thức thanh toán T/T thì được phân chia ra 2 hình thức chuyển tiền khác nhau đó là chuyển tiền trả trước hoặc trả sau khi nhận hàng hóa. Điều này tùy thuộc vào thỏa thuận của 2 bên mua – bán hàng hóa.

- Chuyển tiền trả trước (TTR): Là hình thức được nhiều công ty lựa chọn, theo đó bên nhập khẩu sẽ thanh toán một phần hoặc toàn bộ tiền mua hàng cho bên xuất khẩu trước khi giao hàng đi.

- Chuyển tiền sau (TT after shipment): Đây là hình thức mà bên nhập khẩu sẽ thanh toán tiền cho bên xuất khẩu sau khi đã nhận được hàng.

Vai trò của ngân hàng trong phương thức thanh toán TT

Trong phương thức thanh toán điện chuyển tiền thì ngân hàng đóng vai trò trung gian là bên nhận tiền rồi chuyển tiền cho người nhận đúng như yêu cầu. Trong đó:

- Ngân hàng sẽ không cầm bộ chứng từ xuất nhập khẩu của khách hàng

- Không có nghĩa vụ phải giám sát, theo dõi quá trình thanh toán

- Khách hàng sử dụng dịch vụ của ngân hàng sẽ trả phí theo quy định

Các thủ tục, giấy tờ cần chuẩn bị cho quy trình thanh toán T/T

Khách hàng lựa chọn phương thức thanh toán TT trả sau cần phải hiểu trước về về hồ sơ giấy tờ cần chuẩn bị những gì. Bạn nên liên lạc với ngân hàng để cán bộ tư vấn kỹ lưỡng tránh việc mất thời gian đi lại nhiều lần để bổ sung giấy tờ. Thủ tục bao gồm:

Khách hàng cần phải chuẩn bị các giấy tờ sau:

- Hợp đồng mua bán đã hiệu lực của cả hai bên.

- Giấy phép kinh doanh xuất nhập khẩu.

- Ủy nhiệm chi ngoại tệ và chi phí chuyển tiền.

Bên chuyển tiền cần viết đơn chuyển tiền tới ngân hàng được phép sử dụng phương thức thanh toán này. Trong mẫu đơn sẽ có đủ thông tin sau:

- Tên địa chỉ của người nhận tiền, số tài khoản người nhận

- Số ngoại tệ xin chuyển ghi rõ ràng bằng số và bằng chữ, loại ngoại tệ.

- Nội dung chuyển tiền.

- Các yêu cầu khác.

- Ký tên, đóng dấu.

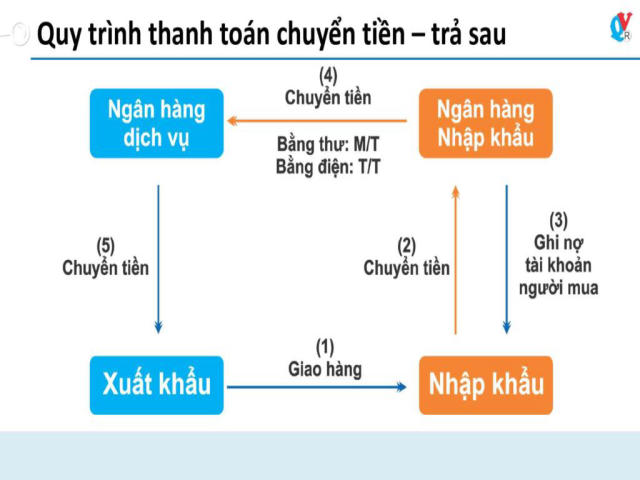

Quy trình chuyển tiền TT trả sau

Mọi người cần nắm rõ quy trình chuyển tiền với thanh toán T/T để làm việc đúng tuần từ, nhanh chóng và hiệu quả cao. Sau đây là bảng mô tả quy trình chuyển tiền quốc tế nhé

(1) Đúng với thỏa thuận hợp đồng mua bán hàng hóa, bên xuất khẩu giao đủ hàng hóa hoặc dịch vụ và bộ chứng từ cho bên nhập khẩu.

(2) Bên nhập khẩu nhận được hàng sẽ viết lệnh chuyển tiền và gửi hồ sơ chuyển tiền nhờ ngân hàng chuyển số tiền này cho bên xuất khẩu.

(3) Ngân hàng chuyển tiền sẽ tiến hành kiểm tra hồ sơ hợp lệ hay chưa. Ngân hàng sẽ trích tiền để trả cho bên xuất khẩu, báo nợ tài khoản của bên nhập khẩu.

(4) Ngân hàng chuyển tiền thực hiện phát lệnh thanh toán cho ngân hàng đại lý.

(5) Ngân hàng đại lý nhận tiền sẽ chuyển lại cho bên xuất khẩu (báo có tài khoản).

Có thể bạn quan tâm: Giải đáp thắc mắc: Vay 1 tỷ mỗi tháng trả bao nhiêu?

Ưu điểm và nhược điểm của phương thức thanh toán chuyển tiền T/T

Phương thức thanh toán TT trả sau có nhiều ưu điểm và cũng tồn đọng 1 chút hạn chế. Beatdautu.com sẽ phân tích cho các bạn cùng rõ hơn nhé

Ưu điểm

- Quy trình thanh toán TT trả sau được thực hiện nhanh chóng, dễ dàng

- Phí thanh toán TT qua ngân hàng thương mại sẽ tiết kiệm hơn thanh toán LC

- Bên mua (bên nhập khẩu) sẽ không bị đọng vốn ký quỹ LC

- Chứng từ hàng hóa chuẩn bị đơn giản hơn là cách làm với thanh toán LC.

- Chuyển tiền trả sau sẽ tạo điều kiện nhiều cho nhà nhập khẩu vì nhận được hàng kiểm tra đầy đủ về số lượng, chất lượng mới trả đúng tiền. Tránh được rủi ro bên gửi gửi hàng kém chất lượng hoặc hư hỏng, thiếu hàng thì khó nhận lại tiền đã gửi.

Nhược điểm

- Với phương thức thanh toán này còn phụ thuộc vào thiện chí của bên bán hàng có đồng ý nhận tiền trả sau hay không hay buộc phải gửi tiền trước mới giao hàng

- Và nếu chuyển tiền sau toàn bộ thì có thể quyền lợi của bên bán không được đảm bảo hoàn toàn. Chẳng hạn bên mua tìm lý do chê bai hàng hóa đã thỏa thuận hay trong quá trình di chuyển hàng bị hư hại mà tới nơi bên mua không nhận trả đủ tiền. Phương thức này chủ yếu dựa trên sự tin tưởng và những thỏa thuận rõ ràng rằng buộc cả 2 bên mới đảm bảo được sự hợp tác lâu dài.

Phân biệt phương thức thanh toán TT và TTR

Khái niệm TTR là gì? TTR viết tắt của cụm từ Telegraphic Transfer Reimbursement được sử dụng trong phương thức thanh toán tín dụng chứng từ hay còn gọi là L/C. TT như đã nói ở trên là phương thức thanh toán trả sau theo điện chuyển tiền Swift/telex.

Trường hợp phương thức thanh toán TT kết hợp với thanh toán L/C sẽ xuất hiện 2 hình thức là TT và TTR. Cụ thể là:

TT được dùng trong L/C khi:

- Ngân hàng mở L/C thanh toán cho bên xuất khẩu qua ngân hàng thông báo từ điện đòi tiền và bộ chứng từ chuẩn xác

- Ngân hàng mở L/C thanh toán cho ngân hàng chiết khấu lúc nhận được bộ chứng từ đúng và điện đòi tiền từ ngân hàng chiết khấu.

TT trở thành phương thức thanh toán TTR và được dùng trong L/C khi:

- Ngân hàng mở L/C để thực hiện việc thanh toán cho ngân hàng chiết khấu lúc nhận được điện đòi tiền từ ngân hàng chiết khấu. Lúc này thì không cần quan tâm tới chứng từ đã tới chưa.

Mẹo để giảm rủi ro khi sử dụng phương thức thanh toán TT trả sau

Ngày nay để giảm thiểu rủi ro khi các doanh nghiệp lựa chọn hình thức thanh toán TT trả sau thì người ta sẽ kết hợp hình thức thanh toán với phương thức vận chuyển, phân chia giá trị thanh toán ra nhiều lần. Ví dụ như trả trước bao nhiêu % giá trị hợp đồng mua bán hàng hóa, số còn lại sẽ trả sau khi nhận được hàng kiểm tra đầy đủ.

Tùy thuộc vào thỏa thuận của 2 bên mua bán để thỏa thuận % chi phí trả trước và trả sau đó. Chẳng hạn con số hợp lý hay được sử dụng là 30% thanh toán trước, 70% thanh toán sau khi nhận hàng là hợp lý, mọi giao dịch và chuyển tiền cần làm hóa đơn ghi rõ ràng tránh tranh chấp về sau.

Có thể bạn quan tâm: Quy trình xử lý nợ xấu của ngân hàng bao gồm các bước nào?

Như vậy phương thức thanh toán TT trả sau đã được nói rõ trong bài viết trên đây của Beat Đầu Tư. Các bạn cũng hình dung được rằng cách thức này được sử dụng ngày càng phổ biến trong mua bán thời hiện đại, chủ yếu dựa trên sự tin tưởng lẫn nhau và tin vào chất lượng, cung cấp làm việc và dịch vụ mà bên bán cung cấp.

Hiện tại Beat Đầu Tư đã có nhóm đầu tư siêu vip trên telegram hoàn toàn miễn phí cho mọi người. Tham gia dưới đây nhé!