Đã từ lâu, người Việt vẫn xem gửi tiết kiệm là hình thức đầu tư tích cóp an toàn nhất. Sở hữu trong tay một cuốn sổ tiết kiệm cũng giống như bạn đang nắm giữ một hợp đồng bảo hiểm phòng trường hợp bất trắc, cần dùng đến tiền bạc. Lợi nhuận gửi tiết kiệm mặc dù không cao như nhiều kênh đầu tư khách hàng nhưng nó lại hầu như không tiềm ẩn bất kỳ rủi ro nào.

Khi hiểu chính xác sổ tiết kiệm là gì, cách lựa chọn kỳ hạn và tính lãi suất, bạn có thể tìm ra phương pháp tiết kiệm phù hợp. Quá trình tích lũy, hướng đến mục tiêu trong ngắn hạn và dài hạn sẽ trở nên hiệu quả hơn

Sổ tiết kiệm là gì?

Sổ tiết kiệm giống như một loại chứng từ cho biết số tiền khách hàng gửi vào ngân hàng để lấy lãi. Trong cuốn sổ này thường ghi rõ thông tin người đứng tên tài khoản tiết kiệm, số tiền ban đầu gửi vào, lãi suất, kỳ hạn.

Trước đây khi công nghệ chưa phát triển, tiết kiệm chủ yếu ở dạng vật lý (sổ giấy). Tuy nhiên, trong 10 năm trở lại đây, các ngân hàng đã khuyến khích khách hàng mở sổ tiết kiệm online. Có nghĩa cho dù không cần trực tiếp đến ngân hàng, bạn vẫn sẽ dễ dàng tạo một tài khoản hay sổ tiết kiệm thông qua điện thoại thông minh và máy tính kết nối internet.

Có thể bạn quan tâm: Nên gửi tiết kiệm ngân hàng nào tốt nhất – An toàn & Uy tín

Vì sao nên làm sổ tiết kiệm?

Gửi tiết kiệm ngân hàng là hình thức đầu tư an toàn, ít rủi ro:

Làm sổ tiết kiệm hay gửi tiền tiết kiệm có lẽ không còn xa lạ với phần đông người Việt vốn nổi tiếng với tính chắt chiu, tích cóp. Thay vì đổ tiền vào những loại hình đầu tư mạo hiểm khác, phần đông mọi người vẫn có xu hướng gửi tiết kiệm nhiều hơn.

- Sinh lời đều đặn: Một khi đã gửi tiền vào ngân hàng rồi nhiều hay ít, khách hàng đều được trả lãi đều đặn. Có thể được chi trả hàng tháng hoặc cộng dồn vào tiền gốc đã gửi ban đầu. Thông thường, kỳ hạn càng dài thì lãi suất lại càng lớn. Ví dụ như đối với kỳ hạn 1 tháng, có thể được tính 3% / năm. Trong khi đó đối với kỳ hạn 1 năm, lãi suất lại có thể lên đến 7.8% / năm.

- An toàn ít rủi ro: Khách hàng hoàn toàn không phải lo lắng tiền gửi vào ngân hàng sẽ bị thất thoát. Bởi tất cả ngân hàng thương mại đang hoạt động tại Việt Nam đều chịu sự quản lý của Ngân hàng Nhà nước và cả Bộ tài chính. Bên cạnh đó, mỗi ngân hàng còn áp dụng bảo hiểm tiền gửi cho khách hàng. Vì thế ngay cả khi ngân hàng bị phá sản, khả năng thanh toán thì người gửi tiền vẫn được bồi thường đầy đủ.

- Đa dạng kỳ hạn: Các ngân hàng hỗ trợ kỳ hạn gửi tiết kiệm vô cùng đa dạng, giúp khách hàng thoải mái lựa chọn theo nhu cầu tích lũy. Nếu chỉ có nhu cầu gửi tiền để hoàn thành mục tiêu trong ngắn hạn, bạn có thể lựa chọn kỳ hạn từ 1 tháng đến 6 tháng. Còn nếu như chưa cần dùng nguồn tiền nhàn rỗi trong thời gian dài, bạn hãy lựa chọn những gói tiết kiệm có kỳ hạn từ 6 tháng trở lên.

Lưu ý rằng, nếu như rút tiền trước kỳ hạn, tiền lãi khách hàng nhận được sẽ giảm đi đáng kể. Thế nếu như không quá bức bách, bạn không nên rút tiền tiết kiệm trước ngày đáo hạn.

Phân loại sổ tiết kiệm ngân hàng

Ngày nay khi công nghệ ngày càng ứng dụng rộng rãi vào ngành ngân hàng, các loại hình gửi tiết kiệm cũng đa dạng hơn trước rất nhiều.

Phân loại theo cách thức gửi tiền

Nếu dựa theo cách thức gửi tiền, sổ tiết kiệm ngân hàng sẽ được phân ra thành hai loại cơ bản. Đó là sổ tiết kiệm vật lý và sổ tiết kiệm online. Nếu xét về bản chất thì chúng không có gì quá khác biệt. Khác biệt lớn nhất nằm ở phương thức khách hàng gửi tiền.

- Sổ tiết kiệm vật lý (sổ giấy)

Đây là loại sổ giấy khi khách hàng đã hoàn thành thủ tục đăng ký gửi tiền tiết kiệm, nhân viên sẽ bắt đầu cấp sổ. Theo đó, khách hàng chỉ cần đến trực tiếp quầy giao dịch yêu cầu mở sổ tiết kiệm. Giấy tờ duy nhất bạn cần đem theo lúc này là CMND hoặc thẻ CCCD.

Yêu cầu mở sổ tiết kiệm chỉ được thực hiện trong thời gian hành chính. Khi đến thời hạn rút lãi hoặc tất toán, khách hàng phải đến trực tiếp phòng giao dịch của ngân hàng để thực hiện một số thủ tục cần thiết. Sử dụng sổ tiết kiệm truyền thống mặc dù hơi mất thời gian đi lại nhưng tính bảo mật lại cực cao, an toàn tuyệt đối.

- Sổ tiết kiệm online

Đối với sự tiết kiệm online, khách hàng không cần phải đi lại nhiều và có thể tạo tài khoản tiết kiệm ở bất kỳ đâu. Với điều kiện khách hàng đã đăng ký tài khoản tại ngân hàng và sử dụng dịch vụ Internet Banking, Mobile Banking.

Thời gian để mở sổ tiết kiệm online hết sức linh hoạt, không yêu cầu phải đúng giờ hành chính. Khi cần rút tiền về tài khoản, bạn cũng chỉ cần thực hiện qua ứng dụng ngân hàng trực tuyến. Đặc biệt lãi suất gửi tiết kiệm online thường cao hơn ít nhất từ 0.2% đến 0.3% so với gửi tiết kiệm tại quầy.

Quá trình tổng tài khoản và rút tiền tiết kiệm online được đảm bảo với công nghệ bảo mật 2 lớp. Hệ thống chỉ xác nhận giao dịch khi khách hàng nhập đúng mã OTP gửi về số điện thoại đã đăng ký với ngân hàng.

Phân loại theo kỳ hạn

Bên cạnh phân loại theo cách thức gửi tiền, sổ tiết kiệm còn được phân loại theo kỳ hạn gửi tiền.

- Sổ tiết kiệm có kỳ hạn

Khách hàng có quyền lựa chọn kỳ hạn gửi tiền theo công bố của ngân hàng. Kỳ hạn càng dài, lãi suất tiết kiệm lại càng cao. Khách hành vẫn có quyền rút tiền trước thời hạn tuy nhiên lãi suất lại từ đầu. Loại hình tiết kiệm có kỳ hạn đặc biệt thích hợp với những người có mức thu nhập của mình, chưa có kế hoạch chi tiêu trong ngắn.

- Sổ tiết kiệm không kỳ hạn

Sổ tiết kiệm không kỳ hạn có nghĩa là khách hàng có thể rút tiền bất kỳ khi nào mà không bị trừ lãi. Thế nhưng, mức lãi suất đối với loại hình tiết kiệm này thấp hơn nhiều so với tiết kiệm có kỳ hạn, thường là dưới 1% / năm.

Tiết kiệm không kỳ hạn phù hợp với nhóm đối tượng khách hàng chưa có thu nhập ổn định, nhưng có nhu cầu tích lũy phục vụ mục tiêu trong ngắn hạn.

Hướng dẫn làm sổ tiết kiệm

Cách gửi sổ tiết kiệm không có gì quá khó khăn. Ngân hàng cũng không yêu cầu khách hàng phải chuẩn bị hồ sơ, giấy tờ phức tạp.

Điều kiện mở sổ tiết kiệm

Trước khi đường dẫn chi tiết cách mở sổ tiết kiệm, Beat Đầu Tư xin giới thiệu một số điều kiện cơ bản và thủ tục làm sổ tiết kiệm để mọi người không bị không bị bỡ ngỡ. Cụ thể bao gồm các điều kiện cơ bản sau:

- Khách hàng có thể là công dân Việt Nam hoặc người nước ngoài có đầy đủ CMND/CCCD hoặc hộ chiếu còn trong thời hạn sử dụng.

- Công dân cần đủ từ 18 tuổi trở lên.

- Nếu như khách hàng chưa đủ 18 tuổi (từ 15 đến 17 tuổi) muốn mở sổ tiết kiệm, ngân hàng có thể yêu cầu xuất trình CMND / CCCD hoặc hộ chiếu. Kèm theo đó là một số giấy tờ chứng minh cho ngân hàng thấy số tiền gửi tiết kiệm thuộc sở hữu riêng của khách hàng. Chẳng hạn như di chúc thừa kế, giấy tờ cho tăng,…

- Giá trị số tiền tiết kiệm phải đảm bảo lớn hơn mức tối thiểu ngân hàng quy định. Trong đó nếu như mở sổ tiết kiệm tại quầy giao dịch, tiền gửi tối thiểu phải từ 5 hoặc 10 triệu đồng. Còn nếu như lựa chọn gửi tiết kiệm online, số tiền gửi ban đầu về tối thiểu từ 500.000đ đến 1 triệu đồng.

Nếu đã đáp ứng đầy đủ những điều kiện kể trên, bạn hãy bắt đầu đến quầy giao dịch hoặc thao tác trên internet banking để bắt đầu mở sổ tiết kiệm.

Chi tiết cách làm sổ tiết kiệm

Như vừa đề cập, khách hàng có thể lựa chọn mở sổ tiết kiệm trực tiếp tại phòng giao dịch của ngân hàng hoặc thực hiện trên ứng dụng Internet Banking. Cả hai cách thức này rất đơn giản, khách hàng không khó để thực hiện.

Mở sổ tiết kiệm tại quầy giao dịch

- Bước 1: Khách hàng mang theo CMND hoặc CCCD đến phòng giao dịch của ngân hàng. Trong trường hợp đã có tài khoản tại ngân hàng, bạn chỉ cần yêu cầu nút nguồn tiền từ tài khoản chuyển vào sổ tiết kiệm mới mở. Còn nếu chưa có tiền trong tài khoản, bạn hãy mang tiền mặt đến ngân hàng để gửi.

- Bước 2: Nhân dân viên sẽ đưa cho khách hàng dùng mẫu giấy điền sẵn. Lúc này, bạn chỉ cần cung cấp đầy đủ thông tin vào mẫu giấy này.

- Bước 3: Phía ngân hàng bắt đầu kiểm tra thông tin, tiến hành xác nhận số tiền gửi, kỳ hạn và lãi suất. Sau đó sẽ tiến hành in sổ tiết kiệm.

- Bước 4: Khách hàng nhận sổ tiết kiệm. Mỗi lần đi rút lãi hoặc tất toán, khách hàng cần mang theo chứng minh thư và cả sổ tiết kiệm.

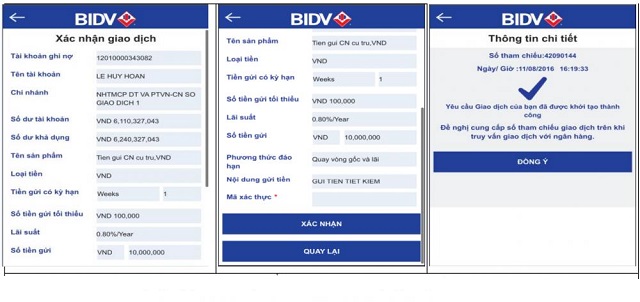

Mở sổ tiết kiệm online

- Bước 1: Tiến hành đăng ký tài khoản giao dịch tại ngân hàng. Ngoài ra, bạn cần đăng ký tham khảo dịch vụ ngân hàng trực tuyến internet Banking hoặc Mobile Banking.

- Bước 2: Mở ứng dụng bán hàng trực tuyến Mobile Banking trên điện thoại hoặc Internet Banking trên máy tính.

- Bước 3: Tìm đến mục “Sổ tiết kiệm” và chọn vào phần “Mở sổ tiết kiệm“.

- Bước 4: Cung cấp thông tin liên quan đến tài khoản sẽ trích tiền để mở sổ tiết kiệm. Bên cạnh đó, bạn phải nhập chính xác số tiền muốn gửi, kỳ hạn muốn gửi.

- Bước 5: Nhập lại mật khẩu và mã OTP để xác nhận giao dịch chuyển tiền vào tài khoản tiết kiệm.

Ứng dụng Internet Banking hoặc Mobile Banking của mỗi ngân hàng sẽ có tàu điện không hoàn toàn giống nhau. Tuy nhiên về cơ bản, cách thức để mở ứng dụng sổ tiết kiệm online không có gì khác nhau.

Sổ tiết kiệm là tài sản chung hay tài sản riêng?

Theo như quy định của pháp luật, sổ tiết kiệm được tạo trước thời điểm khách hàng kết hôn sẽ được tính là tài sản riêng nhưng. Còn nếu như như khách hàng mở sổ tiết kiệm khi đã kết hôn, nó đương nhiên là tài sản chung của 2 vợ chồng.

Muốn chứng minh đó là tài sản riêng, vợ hoặc chồng phải chứng minh số tiền gửi vào sổ tiết kiệm đến từ thu nhập, tài sản không liên quan đến người còn lại. Nếu như sổ tiết kiệm được xác định là tài sản chung, trong trường cả hai ly hôn thì số tiền trong thường được tòa chia bằng nhau.

Hướng dẫn cách tính lãi suất tiết kiệm

Thông thường mọi người chỉ quan tâm đến lãi suất tiết kiệm có cao không. Thế nhưng rất ít người lại có thể biết cách tính chính xác lãi suất tiết kiệm. Mặc dù phía ngân hàng sẽ tự động tính lãi chính xác nhưng để biết xem hiện tại mình đã lãi được bao nhiêu từ số tiền gửi vào, bạn vẫn nên tìm hiểu công thức tính lại.

Theo đó để tính giá trị số tiền lãi, bạn đã sử dụng công thức dưới đây:

| Giá trị tiền lãi = số tiền tiết kiệm đã gửi × lãi suất × số ngày gửi tiền / 365 |

Ví dụ: Khách hàng A gửi 200 triệu đồng vào ngân hàng Vietcombank với lãi suất 7% / năm, kỳ hạn gửi là 6 tháng. Như vậy, số tiền lãi trong 6 tháng khách hàng A thu được sẽ là:

200.000.000 × 7% × 180 / 365 = 6.904.109VND

Một số thông tin cần biết khi mở sổ tiết kiệm

Trong quá trình mở sổ tiết kiệm, mỗi khách hàng cần tìm hiểu rõ lãi suất, kỳ hạn, thời điểm đáo hạn và tất toán.

Kỳ hạn gửi tiết kiệm

Kỳ hạn gửi tiết kiệm là thuật ngữ dùng để chỉ thời gian khách hàng đã cam kết gửi tiền cho ngân hàng để lấy lãi. Các ngân hàng hiện nay áp dụng nhiều loại kỳ hạn để khách hàng thoải mái lựa chọn.

Trong đó phổ biến là từ 1 tháng cho đến 36 tháng. Tùy theo điều khiển tài chính, nhu cầu tiết kiệm, khách hàng đã lựa chọn loại kỳ hạn phù hợp. Ở mọi ngân hàng, lãi suất luôn tăng dần theo kỳ hạn.

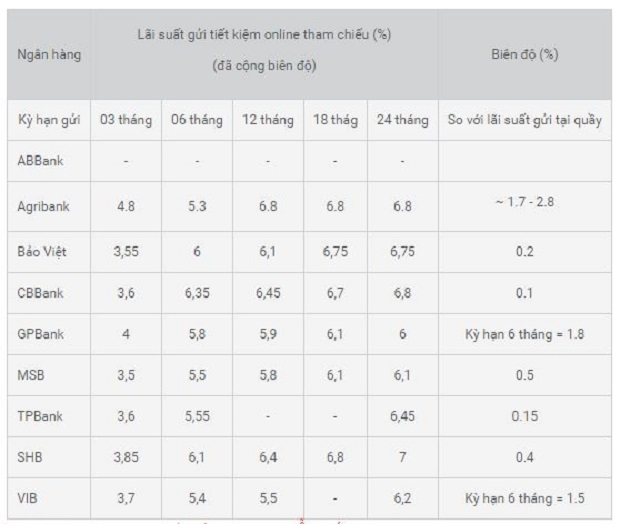

Lãi suất tiết kiệm

Lãi suất tại mỗi ngân hàng lại có chút khác biệt. Tuy nhiên mức chênh lệch lãi suất thường không quá lớn. Lãi suất ở những ngân hàng lớn, đã xác định được uy tín có xu hướng chỉ ở mức trung bình.

Còn với một số ngân hàng mới thành lập, lãi suất lại khá cao nhằm thu hút khách hàng tham gia gửi tiết kiệm. Tuy nhiên, mức lãi suất tại những tổ chức tài chính trực thuộc quản lý của ngân hàng nhà nước Việt Nam sẽ không được vượt quá 10% / năm.

Ngoài ra, mức lãi suất gửi tiết kiệm online luôn cao hơn so với gửi tiết kiệm tại quầy. Vậy nên, nếu đang dùng internet banking và có sẵn tiền trong tài khoản, bạn hãy lựa chọn mở sổ tiết kiệm online.

Có thể bạn quan tâm: Cập nhật lãi suất cho vay ngân hàng mới nhất 2021

Thời điểm đáo hạn và tất toán sổ tiết kiệm

Thời điểm đáo hạn được hiểu là ngày cuối cùng trong kỳ hạn số tiền bạn gửi tại ngân hàng. Gửi tiền tiết kiệm vào ngân hàng Vietinbank với kỳ hạn 6 tháng, ngày gửi là 1/1/2021, vậy ngày đáo hạn là ngày 30/6/2021.

Đến thời điểm đáo hạn, phía ngân hàng có thể đưa ra cho khách hàng 2 lựa chọn. Đó là tự động tất toán hoặc tiếp tục cộng lãi vào gốc.

- Tự động tất toán: Đến đúng ngày đáo hạn, phía ngân hàng sẽ tự động đóng tài khoản tiết kiệm. Sau đó chuyển tiền gốc và tiền lãi vào tài khoản gốc của khách hàng.

- Tự động tiếp tục gói tiết kiệm: Đến đúng ngày đáo hạn, số tiền gốc và tiền lãi vẫn nằm trong tài khoản tiết kiệm. Mức lãi suất và kỳ hạn đều không có gì thay đổi.

Cộng dồn tiền lãi vào tiền gốc được xem như lựa chọn tối ưu nhất. Bởi khi đó, khách hàng đương nhiên đang hưởng lãi kép. Trong trường hợp cần thiết, bạn vẫn có thể đóng sổ tiết kiệm.

Có thể bạn quan tâm: Thông báo giờ làm việc của ngân hàng Vietinbank [Cập nhật]

Giải đáp các thắc mắc trong quá trình gửi tiết kiệm

Bạn băn khoăn không biết nên làm thế nào để duy trì sổ tiết kiệm lãi suất cao? Phần tổng hợp giải đáp thắc mắc sau đây có thể giúp bạn phần nào tìm ra phương án gửi tiết kiệm tối ưu nhất.

Cần gửi vào sổ tiết kiệm tiền tối thiểu bao nhiêu?

Số tiền tối thiểu gửi tờ sổ tiết kiệm tùy thuộc theo quy định của từng ngân hàng. Nếu lựa chọn gửi tiền chơi tiếp online, số tiền tối thiểu bạn gửi vào tài khoản tiết kiệm sẽ chỉ từ 500.000 VND. Còn nếu như gửi tiền tại quầy, số tiền gửi vào tài khoản tiết kiệm cần đảm bảo ít nhất từ 5 đến 10 triệu đồng.

Chi phí làm sổ tiết kiệm hết bao nhiêu?

Tại phần lớn những ngân hàng hiện nay đều không thu phí khách hàng khi mở sổ tiết kiệm. Đây là một trong những chính sách quan trọng để mỗi ngân hàng huy động vốn tốt hơn từng đối tượng khách hàng sở hữu nguồn tiền nhàn rỗi.

Làm sổ tiết kiệm bao lâu thì được nhận sổ?

Nếu như mở tài khoản tiết kiệm tại quầy giao dịch, cách làm sao được lấy luôn sổ về sau khi đã hoàn tất thủ tục và gửi tiền. Trên cuốn sổ này đã có đóng dấu đầy đủ thông tin khách hàng cũng như số tiền gửi vào, lãi suất, kỳ hạn.

Nếu như tiến hành mở tiết kiệm online, ngay sau khi hoàn tất quá trình đăng ký và chuyển tiền, hệ thống ngân hàng sẽ thông báo số sổ tiết kiệm về điện thoại của khách hàng.

Nên lựa chọn gửi tiết kiệm tại ngân hàng nào?

Nên gửi tiết kiệm tại ngân hàng nào còn tùy thuộc vào đánh giá của từng khách hàng. Thông thường những ngân hàng lớn có uy tín, lãi suất có thể không cao lắm nhưng tiền gửi của khách hàng sẽ ít gặp phải rủi ro.

Còn với những ngân hàng mới đi vào hoạt động, lãi suất có thể cao hơn. Tuy nhiên bạn nên tìm hiểu kỹ và lựa chọn một ngân hàng có thể tin tưởng thay vì chỉ chăm chăm đến lãi suất .

Ngoài ra trong quá trình lựa chọn ngân hàng gửi tiết kiệm, bạn hãy cân nhắc đến một số yếu tố khác. Chẳng hạn như:

- Ngân hàng phải sở hữu chi nhánh văn phòng giao dịch tựu khắp cả nước để thuận tiện cho quá trình giao dịch.

- Dịch vụ chăm sóc khách hàng phải chu đáo, có đường dây hotline hỗ trợ, nhân viên phản hồi nhanh và chính xác.

- Ngân hàng chưa từng vướng đến các bê bối liên quan đến đến tiền gửi của khách hàng.

- Lãi suất ngân hàng áp dụng có tính ổn định, không thay đổi liên tục.

- Ngân hàng phải có chính sách bảo hiểm tiền gửi, trong trường hợp mất khả năng thanh toán khách hàng vẫn được bồi hoàn đầy đủ.

Mỗi người nên mở ít nhất một sổ tiết kiệm để đầu tư, tích lũy phòng trường hợp sử dụng trong tình huống cấp bách, hướng đến mục tiêu lâu dài. Cách gửi sổ tiết kiệm không hề phức tạp, trái lại rất đơn giản.

Tại hầu hết các ngân hàng, khách hàng đều có thể mở sổ tiết kiệm tại quầy giao dịch hoặc thực hiện online trên điện thoại, máy tính kết nối internet. Lãi suất tiết kiệm sẽ tăng dần theo kỳ hạn gửi. Từ phần chia sẻ của Beat Đầu Tư, mong rằng mọi người đã hiểu hơn về các loại hình sổ tiết kiệm phổ biến nhất hiện nay!

Mã ID: s843

Hiện tại Beat Đầu Tư đã có nhóm đầu tư siêu vip trên telegram hoàn toàn miễn phí cho mọi người. Tham gia dưới đây nhé!